海外FX業者を選ぶ際に、安全性や信頼性は重要な要素となります。

業者選びで参考にしたいのが、各業者が持っている「金融ライセンス」です。

金融ライセンスとは、金融関連事業を行うためにその国や地域で必要な許可のことで、ライセンスを保有している場合、きちんと許可を得たFX業者として信頼できるでしょう。

ただし、ライセンスの信頼性は国や地域によって異なります。

そこでこの記事では、おもな金融ライセンスを紹介しながら、海外FX業者の利用を検討している方に向けて、安全性の高い業者選びのポイントを詳しくご紹介します。

金融ライセンスとは

「金融ライセンス」とは、FX業者など金融関連事業を行うために必要な許可のことです。

それぞれの国が、自分の国で活動する金融機関や業者に対して発行するもので、たとえば日本では金融庁が発行しています。

金融ライセンスを保有しているFX業者は、その国や地域を管轄する金融当局が定めている基準をクリアしているため、経営状態や投資家保護などに関して一定の信頼を置けると言えます。

ただし、金融ライセンスは発行元によって、審査基準や取得の難易度が違っています。

海外FX業者は日本で認可されていないので危険?違法になる?

基本的に、海外FX業者は日本の金融庁が発行するライセンスを保有していません。

なぜなら、日本には海外と違いさまざまな規制があるからです。

たとえば、日本の場合は海外FXのように数百倍というレバレッジをかけた取引ができません。

日本ではレバレッジは25倍までに規制されていて、海外FXのように高レバレッジをかけられないため、日本で営業するうま味が少ないのです。

「海外FX業者は日本の金融ライセンスを持っていない」ことを不安に思う人もいるかもしれませんが、海外FX業者は本社を置く国・地域などでライセンスを取得していることが多くなっています。

そのため、単純に「海外FX業者だから危険」とは言えません。

また、日本に居住する人が海外FX業者を利用しても、違法には当たりません。

関連記事:海外FXを利用したら違法になる?金融庁の見解は?法律を基に解説

主な海外の金融ライセンス10個

それでは、海外の国・地域ではどのような金融ライセンスがあるのか、具体的にご紹介します。

海外FX業者が実際に取得していることが多い金融ライセンスを10種類、見てみましょう。

①イギリス(FCA)

イギリスのFCA(Financial Conduct Authority)、金融行為規制機構は、世界の金融ライセンスのなかでも審査基準が厳しいことで有名です。

毎年、ライセンス更新のためには経営状態をはじめ、顧客資金と業者側の運営資金の内訳などを細かく提出する必要があり、ライセンスの維持が難しいため、信頼性が高いと言われています。

以前はFSA(Financial Services Authority:金融サービス機構)でしたが、2012年末にFCAが設立され、銀行や金融会社、ブローカーなどの行動規制を行っています。

もちろん、無許可の海外FX業者への警告・告発なども行っています。

日本の金融庁も無許可で国内ユーザーに向けた営業を行う業者に対し、警告などを行っており、とても厳しいことで知られています。

顧客資産取扱規定(CASS)という資産保護ルールがある

顧客資産取扱規定(CASS)という、FCAが定めているルールに従わなくてはなりません。

これは、ユーザーから預かっている資金など、取引に関する記録の保持を義務付けるほか、万が一金融機関が破綻した場合でも、顧客の資金が返還される仕組みになっているのが特徴です。

海外FX業者が破綻した場合でも補償を受けられる

FCAのライセンスを取得している場合、海外FX業者が万が一破綻した場合でも、ユーザーは補償を受けられます。

FCAのライセンスを取得した金融機関は、FSCS(金融サービス補償機構)への加入が義務付けられているからです。

最大で8.5万ポンド(約1,000万円)を補償してくれることになっています。

②キプロス(CySEC)

次は、CySEC(The Cyprus Securities and Exchange Commission)、キプロス証券取引委員会についてです。

キプロスは地中海の東に位置する小さな島国で、イギリスのFCAと同様に審査基準がとても厳しく、ライセンス取得が難しいと言われています。

そのため、海外FX業者など金融事業者の中には本社をキプロスに、グループ会社をその他の審査基準が緩い国・地域にするなど、使い分けをしていることもあります。

オフショア金融センターとして人気を得ていることでも知られています。

※オフショア金融センターとは

トレードにおける法規制や税制などが緩和され、金融取引の国際的な拠点になっている地域のこと。

2016年から規制をさらに強化

2013年に発生したギリシャの債務危機問題(ギリシャショック)などの影響を受け、CySECは信頼性向上のために、2016年に新たな規制の方針を発表して、規制強化に乗り出しました。

CySECの新たな規制の内容例

- 新規口座開設のレバレッジを原則50倍に規制

- 取引金額に応じたボーナスの禁止

- ゼロカットシステムの導入

- 出金処理の迅速化

海外FX業者として大きな魅力だった数百倍のレバレッジ取引や、取引金額に応じたボーナス付与などが禁止されてしまったため、規制が強化されてから撤退を余儀なくされた海外FX業者も少なくありません。

そのぶん、厳格なルールのもときちんと管理がなされているという安心感から、人気・信頼性ともに高い国として知られています。

ICF(投資家補償基金)への加入を義務付け

CySECのライセンスを取得している金融機関は、ICF(投資家補償基金)という補償機関への加入が義務付けられています。

ここに加入していると、金融機関が万が一破綻してしまった場合でも、最大で2万ユーロ(約240万円)の補償が受けられます。

ただし、現在では日本に居住しているトレーダーは、CySECのライセンスを取得した海外FX業者で口座開設することはできません。

これについて理由は明らかになっていませんが、キプロスの規制や方針が変わったためと言われています。

現在は、海外FX業者の本社やグループ会社がCySECのライセンスを取得し、実際に口座を開設できるのは、ほかの規制機関(セーシェルやベリーズなど)の場合が多くなっています。

分別保管が義務付けられている

CySECのライセンスを取得している金融機関は、顧客から預かった資産と業者側の資産との「分別管理」が義務付けられています。

分別管理とは、読んで字のごとく資産を分けて管理することを指します。

この場合、投資家から預かった資産と、業者が運営に使う自己資産とを分けて管理することを指しています。

これらの資産を一緒くたにして管理すると、万が一業者側が破綻してしまった場合、顧客資産まで使ってしまうということになりかねません。

信託銀行に顧客資産を預けて管理する「信託保全」とは違いますが、分別管理は多くの海外FX業者が行っている資産管理方法です。

また、CySECでは定期的に資産の内訳状況やサポート体制、トレーダーからの苦情状況などを確認して審査が行われており、一定の安全性や信頼性が期待できるでしょう。

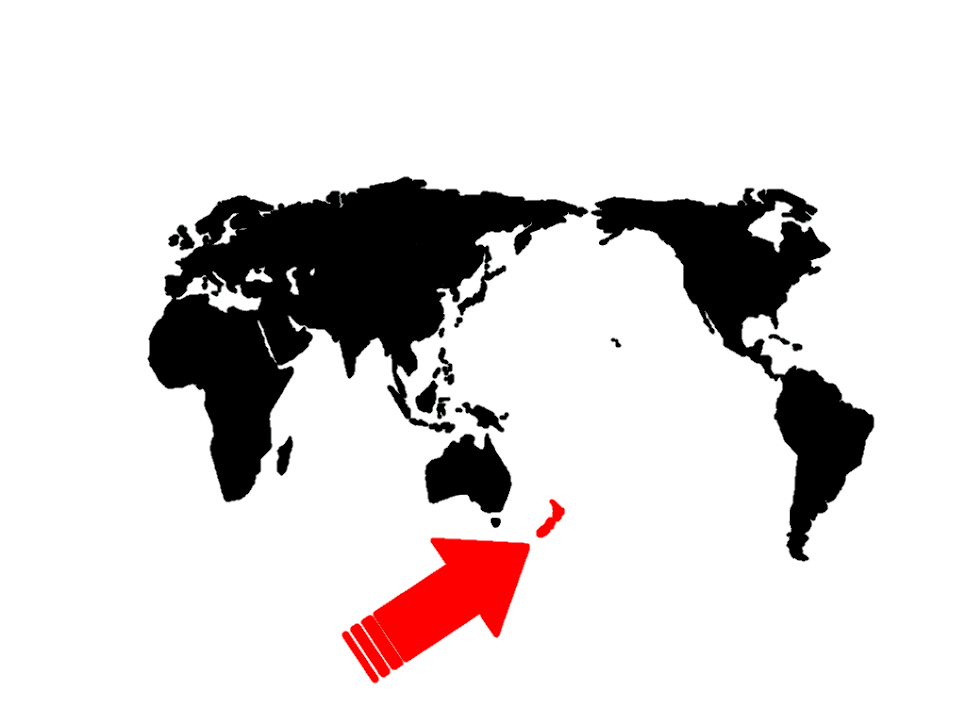

③ニュージーランド(FMA)

FMA(Financial Markets Authority-New Zealand)、ニュージーランド金融市場統制局です。

かつては規制が比較的緩かったニュージーランドの金融ライセンスですが、2011年にFMAが新たに設立されてから、規制が厳格になりました。

以前の体制は規制がうまくできておらず経済破綻を起こしていましたが、消費者や投資家の信頼を回復するためにFMAが設立、そこから着実に安全性・透明性の高いライセンスとして地位を確立してきました。

また、ニュージーランドのライセンス取得で注意したいのが、「FMA」と「FSPR」の違いです。

FMA(ニュージーランド金融市場統制局)はニュージーランドの正式な金融監督機関で、日本で言うところの金融庁です。

それに対してFSPRは、金融業を行う事業者を名簿に登録して管理する登録機関であり、ニュージーランドの金融ライセンスとは関係ありません。

FSPRへの登録は、基準を満たしていればどの業者でもすぐに登録可能ですが、ニュージーランド国内で金融事業を行うことは許可されていません。

海外FX業者の中には、FSPRをあたかもニュージーランドの金融ライセンスのように紹介しているところもあるので注意が必要です。

つまり、FSPRはニュージーランドにおける金融サービス提供業者の登録組織、FMAは公的な金融ライセンスと覚えておきましょう。

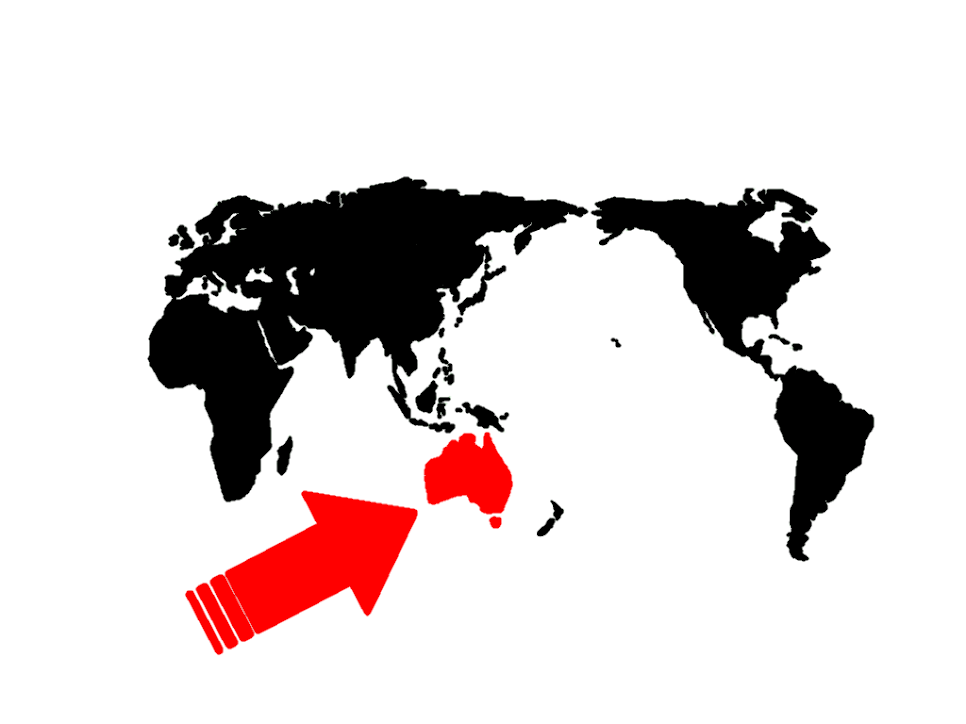

④オーストラリア(ASIC)

続いては、ASIC(Australian Securities&Investments Commissions)、オーストラリア証券投資委員会です。

ASICは1998年に設立された、オーストラリアで唯一の金融監視機関です。

投資や保険などさまざまな金融商品、市場を監督し、投資家(消費者)保護を目的としています。

そのため、オーストラリアで活動する金融関連業者は、ASICのライセンスを取得しなければなりません。

かつては、日本のトレーダーもASICの管轄下にあるFX業者に口座開設できましたが、現在は日本の金融庁の要請によって、ASIC管轄下のFX業者は撤退しています。

また、日本居住のトレーダーはASICの管轄下にあるFX業者に口座開設はできません。

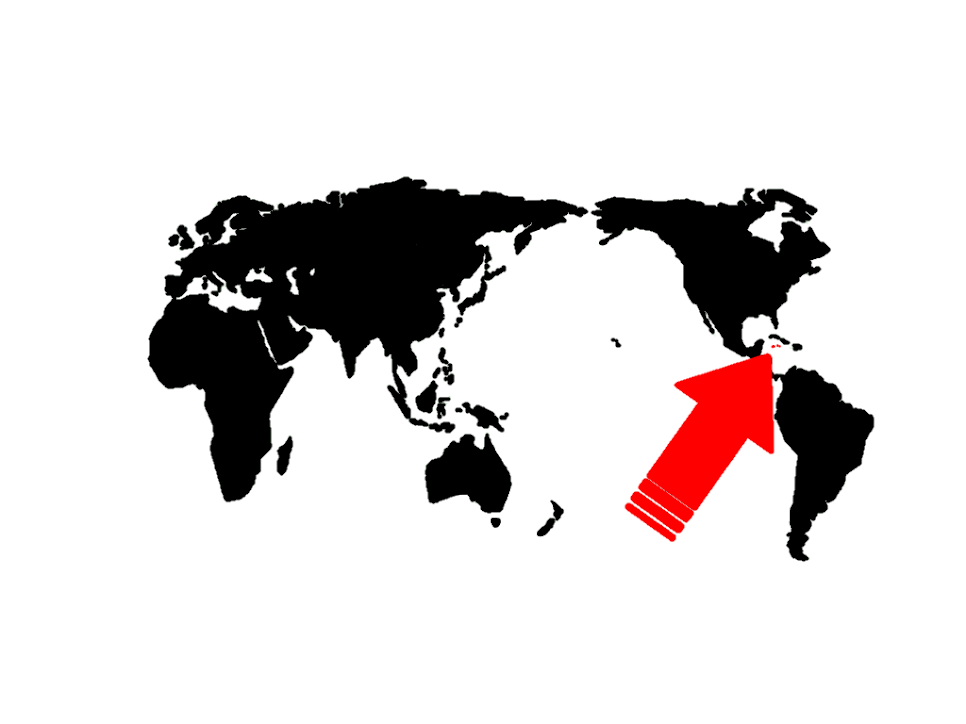

⑤ケイマン諸島(CIMA)

続いては、CIMA(Cayman Islands Monetary Authority)、ケイマン諸島金融庁についてです。

ケイマン諸島は、カリブ海に浮かぶイギリスの海外領地で、金融規制機関はイギリス本土のものと異なっていますが、原則としてイギリスの法律や規制に従っています。

ケイマン諸島は、世界有数の金融センターとして有名ですが、その人気の理由として挙げられるのが、「タックスヘイブン(租税回避地)」であることです。

※タックスヘイブン(Tax Haven)

税金が完全に免除されたり、大幅に軽減されたりする国・地域のこと。

法人税や源泉徴収税などの税金がほぼかからないのが特徴です。

ケイマン諸島以外で得た利益もすべて非課税となるため、海外FX業者をはじめ金融関連事業を営む業者や、富裕層に人気の場所になっています。

そんなCIMAは1997年に設立され、情報公開も透明性があり、金融ライセンスに関するすべての要件が公開されているという特徴があります。

ケイマン諸島内だけでなく、他の規制当局とも連携を図っていく姿勢を示しており、多くのルールが定められています。

たとえば、口座の監査を毎年受けなくてはならないことや、これに併せてコンプライアンス遵守の証明についても提出しなくてはなりません。

認可を受けた後は月次取引の明細提出なども義務付けられており、ケイマン諸島の金融ライセンスを取得している業者はかなり安全性が高いと言えるでしょう。

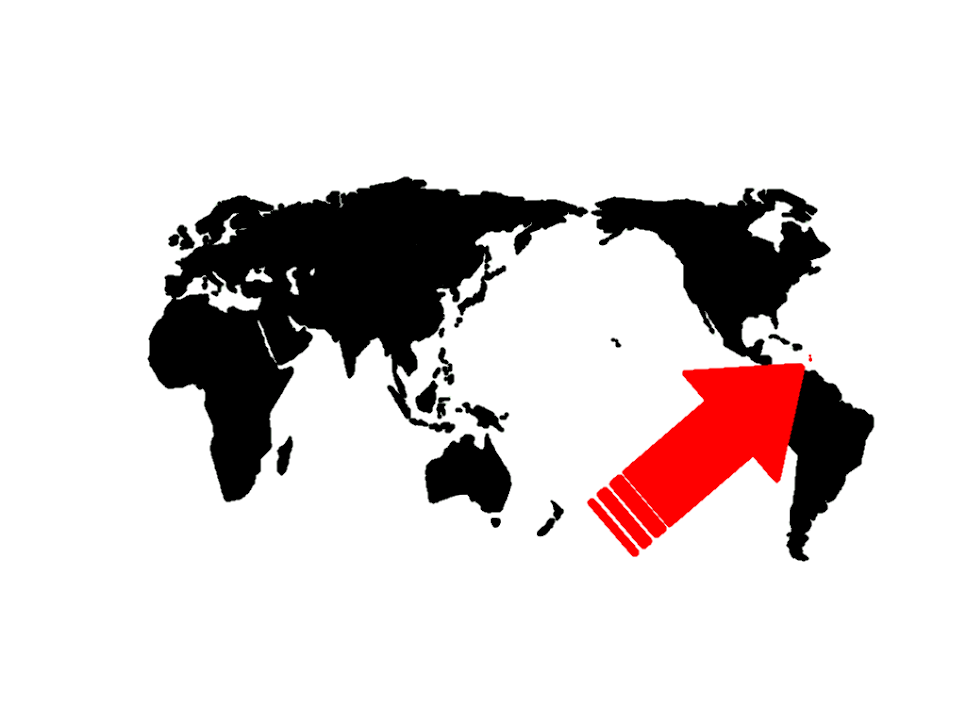

⑥セントビンセント・グレナディーン諸島(FSA)

FSA(SVGFSA)はSt. Vincent&the Grenadines The Financial Services Authorityの略で、セントビンセント・グレナディーン金融庁のことを指します。

セントビンセント・グレナディーン諸島とは、カリブ海の東に位置するイギリス連邦国の一国です。

2012年に設立されたFSAですが、国内に登録されている金融機関の監督・規制を行っている機関です。

銀行システムが脆弱など、金融関連の課題がまだまだ残されている国ではありますが、FSAの公式ホームページでは規制している金融機関の情報が細かく公開されており、情報の透明性がとても高いことで知られています。

たとえば、業者の財政状態を把握するための財務記録の保持、財務諸表の提出などが含まれており、トレーダーが安心して利用できるようになっています。

⑦ベリーズ(IFSC)

IFSC(International Financial Commission Belize)、国際金融サービス委員会についてご紹介します。

ベリーズは中央アメリカの北東部にあり、カリブ海に面した国です。

1981年にイギリスから独立し、今では観光業や金融業がさかんな国として知られています。

IFSCは1999年に設立されており、他の金融ライセンス機関とは異なる特徴を持っています。

まず、IFSCは本社をベリーズ国内に置く必要がなく、ペーパーカンパニーであってもライセンスを取得できます。

また、ベリーズ国外で得た利益についても申告の必要はないという税制上のメリットがあるのも特徴です。

ただし、他の国・地域の取得や維持が厳しいライセンスに比べると容易に取得できることから、信頼性の高いライセンスとは言えません。

それでも、ベリーズでは分別管理を行う必要があったり、月次報告書をIFSCに提出する必要があったりすること、さらにユーザーからの苦情があった際には対応できることを示さなくてはならないなど、多くのルールがあります。

⑧イギリス領バージン諸島(BVIFSC)

BVIFSC(British Vergine Islands Financial Services Commission)は、イギリス領バージン諸島金融サービス委員会です。

イギリス領バージン諸島はカリブ海に浮かぶ小さな島国で、世界的な租税回避地(タックスヘイブン)、オフショア金融センターとして知られています。

海外FX業者が本社を置くのはもちろん、富裕層が遺産の管理や資産保護などを目的として利用してきました。

このイギリス領バージン諸島金融サービス委員会(BVIFSC)は2001年に設立されており、イギリス本土のFCAとは違う特徴があります。

イギリス本土のFCAとは異なり、金融機関が破綻した場合であっても原則として補償はありません。

そのため、FCAと比べて取得要件が緩い金融ライセンスになっています。

他の国・地域の金融ライセンスに比べると、どうしても信頼性が低くなるというデメリットがあります。

しかし、所得税や付加価値税、相続税などさまざまな税がなく、業者にとって税務上のメリットが非常に大きいのが特徴です。

⑨セーシェル共和国(FSA)

FSA(Seychelles Financial Service Authority)は、セーシェル金融サービス庁です。

セーシェル共和国は、東アフリカ沖にある115の小さな島で構成される国で、セーシェル金融サービス庁(FSA)は2013年に設立されました。

FSAはオフショアライセンスで、すべての資金を自由に移動でき、税金もかかりません。

会計監査や最低資本要件などもなく、その点では他の国・地域と異なり、規制が緩いライセンスと言えるでしょう。

ただし、セーシェルの法律によって、FX業者は顧客資金と運営資金とを分別保管するように定められているため、顧客資産の補償については一定の安心感があります。

海外FX業者を利用するユーザーにとって、預けた資産が万が一の際にどうなるのかは特に気になるポイントです。

FSAのライセンスを保有している業者であれば、まず顧客資産は守られることがわかっているため安心して利用できるでしょう。

⑩バヌアツ共和国(VFSC)

VFSC(Vanuatu Financial Service Commission)は、バヌアツ金融サービス委員会です。

バヌアツ共和国は、約80ほどの島から構成される、南太平洋の小さな島国です。

こちらも、ケイマン諸島やバージン諸島などと同じように、所得税や法人税などの税金がかからないタックスヘイブンとして知られています。

バヌアツ国内の金融サービスを規制しているバヌアツ金融サービス委員会(VFSC)は、1993年に設立されました。

もともとは規制の緩いオフショア(タックスヘイブン)金融センターだったものの、2019年には次のように規制を強化しました。

※おもな規制強化の内容

- 金融ライセンスをA・B・Cのクラスに分け、それぞれ提供するサービスごとにクラスを決める

- すべての法人の取締役は少なくとも5年の証券取引経験を有する必要がある

- 邦人の経営者もしくは取締役は、1年のうち6ヶ月以上はバヌアツに滞在しなければならない

こうした規制強化が行われたことで、VFSCでのライセンス取得は信頼性の高い企業が厳選されたため、ライセンス信頼性向上につながったと言われています。

安全性が高い海外FX業者を選ぶポイント4つ

海外FX業者を選ぶ際に、保有している金融ライセンスの有無はとても大切なポイントではあるものの、それだけで判断するのではなく、業者が提供するサービスや特徴を総合的に見て選ぶことが大切です。

ここからは、安全性が高い海外FX業者を選ぶうえでチェックしておきたいポイントをご紹介します。

①金融ライセンスの有無

金融ライセンスを保有している海外FX業者は、その国・地域の金融当局が定めている基準をクリアしているため、経営状態や投資家保護などに関して一定の信頼が置けます。

ただし、今回ご紹介しましたように、金融ライセンスは発行元によって審査基準や取得の難易度にかなりの違いがあります。

安全で信頼できる海外FX業者を選ぶには、どこの国の金融ライセンスを保有しているのか、その発行元をチェックすると良いでしょう。

②グループ会社の金融ライセンスをチェック

海外FX業者の日本を対象にした法人だけでなく、グループ会社における金融ライセンスの有無もチェックしておきましょう。

海外FX業者の中には、イギリス(FCA)やキプロス(CySEC)など規制の厳しい金融ライセンスを保有している一方で、セーシェル共和国など規制の緩い国で別の法人(会社)を設立し、そちらで日本向けの営業を行っているケースもみられます。

理由は、イギリスの金融ライセンスは日本同様にレバレッジ規制があるため、そのライセンスでは海外FXの大きな魅力である高レバレッジの取引サービスを提供できないからです。

別法人とは言っても、グループ会社に規制の厳しいライセンスを保有する会社があることは一定の評価につながり、信頼できると言えるでしょう。

③信託保全や分別保管に対応している?

利用する海外FX業者が、どのような資産の保証制度を取り入れているかをチェックしましょう。

資産の保証制度は大きく分けて2種類があり、「信託保全」と「分別管理」があります。

●信託保全

顧客の資金を「信託銀行」に預けておき、独立させて保管すること。

万が一、FX業者が破綻してしまった場合は信託銀行から資金が返還されるという仕組みです。

●分別管理

FX業者側がもつ資金と、顧客から預かった資産を分けて保管すること。

海外FX業者の中には、万が一業者が破綻してしまった場合にはトレーダーの資産を保証する「信託保全」に対応しているところもあります。

ただし、日本人口座は対象外となっている場合もあるため、事前によく確認しておきましょう。

また、顧客の資産と業者の資産を分けて扱う「分別管理」を行っているかもチェックしましょう。

なぜ分別管理が重要なのかと言うと、「新規顧客が入金した資金を、別の顧客の利益として支払う」という、いわゆる自転車操業の状態にする業者がいるためです。

こうした悪徳業者の場合、顧客が出金申請をしてもなかなか振り込まれないというトラブルに発展するケースもあるため、注意が必要です。

「海外FX業者は怪しい」という思いがある人は特に、ライセンスの有無とともに資産の保証制度を確認しましょう。

FX業者を利用するユーザーの資産を守る制度のため、これらの制度があるかどうかは、業者の安全性や信頼性を図るひとつの目安になっています。

④サポートの日本語対応レベルは?日本人スタッフはいる?

海外FXでもしトラブルが発生した場合、サポートに日本人スタッフがいるととても安心できます。

海外FX業者の中には、「日本語対応可能」とうたっているところも多くありますが、日本人スタッフが常駐しているわけではなく、外国人スタッフが対応する場合もあります。

中には日本語堪能なスタッフではなく、翻訳ソフトなどを使ってやり取りをするケースもみられるため、スムーズに話が伝わらずにトラブルがなかなか解決できないことも少なくありません。

トラブルを防ぐためにも事前にサポートに問い合わせておき、対応をチェックしておくのがおすすめです。

安全・安心な海外FX業者ならBigBossがおすすめ

ここまででご紹介した点を踏まえて海外FX業者を選ぶのであれば、おすすめはBigBoss(ビッグボス)です。

BigBossは、セントビンセント・グレナディーン諸島(FSA)の金融ライセンスを取得している海外FX業者で、海外FX最大のメリットである高レバレッジもかけられるため人気を集めています。

BigBossの安心ポイント

- セントビンセント・グレナディーン諸島(FSA)ライセンス取得

- 分別管理に対応

- 日本人スタッフ常駐でサポート可能

BigBossの人気ポイント

- 最大999倍のハイレバレッジ

- 追証なし、ゼロカットシステムを採用

- わずか最短3分で口座開設完了

- 国内銀行の入出金可能

初めて海外FX業者を利用する場合、特に気になるのはレバレッジの高さなど業者としてのメリットよりも、「サポート体制は整っているか」「万が一のときに資産はどうなるのか」ということではないでしょうか。

BigBossはサイトもサポート連絡でも日本語に対応しており、日本人スタッフが常駐しているためスムーズなやり取りが可能です。

また、登録業者の情報が細かく公開されているセントビンセント・グレナディーン諸島(FSA)のライセンスを取得しているため、こちらも安心して利用できるでしょう。

もちろん国内FX業者とは違い、海外FX業者としてレバレッジは最高999倍などメリットも多いのが特徴です。

まとめ

海外FX業者選びに欠かせない「金融ライセンス」の有無。

業者がその国・地域の基準に沿って運営をしているのかどうか、安心材料になるため必ず確認しておきましょう。

ライセンスの有無は、これから海外FX業者を初めて利用するという人にとってもひとつの指標になるため、安全性の高い海外FX業者を選ぶためにもどのようなライセンスがあるのかをぜひ知っておきましょう。

また、金融ライセンスは世界的に規制強化の動きが進んでいます。

以前はオフショアライセンス=不安要素の強い海外FX業者、というイメージがありましたが、近年は積極的にオフショアライセンスを取得する動きも出てきており、ひとつの的確な経営判断として受け入れられています。

海外FX業者を選ぶときは、ライセンスの有無はもちろん、サービス内容やサポート体制が整っているかなど、総合的に判断しましょう。