BigBossで取引を行い利益を得られた場合、確定申告をして納税しなければなりません。

ただ、確定申告をしたことがない方は、どうやってすればよいのか、税金がどのくらいかかるのか悩むのではないでしょうか?

さらに、自分が確定申告をしなければならないのかさえ、よくわかっていない方もいるかもしれません。

そこでこの記事では、

- BigBossの利益にかかる税金

- 確定申告が必要な人

- 確定申告のやり方

について詳しく解説します。

確定申告の全体像についてもわかるようになるので、ぜひ最後まで読んでみてください。

最大レバレッジ999倍で効率的に稼げるFX業者はこちら!

BigBossで得た利益は確定申告が必要

確定申告とは、毎年1月1日から12月31日までの収入などをもとに所得税を計算して納税する手続きです。

もちろんBigBossでトレードをした時に得た利益にも、税金がかかります。

BigBossは海外FXなので、稼げば稼ぐほど税金で多く取られる

BigBossは海外FX業者なので、国内FXでトレードした場合とは税金が違います。

| 業者 | BigBoss(海外FX) | 国内FX |

|---|---|---|

| 課税方式 | 総合課税 | 申告分離課税 |

| 税務上の所得 | 雑所得 | 雑所得 |

| 税率※ |

|

一律20%(所得税・住民税を含む) |

※他に0.315%の復興特別所得税がかかる

BigBossのような海外FXでは、総合課税と呼ばれる方式で税金が決まります。

言い換えると、BigBossや他の海外FX業者で稼いだ利益に他の収入(給料や副業の収入)を加えて税金を決めるのです。

そしてそれらの収入から控除や経費を差し引いたものが所得。この所得をもとに税金が決まるのです。

出典:国税庁

つまり、課税される所得が低ければ、5%の税金で済みます。しかし、BigBossで稼げば所得も増えるので、税金もどんどん高くなります。

他方、国内FXの場合は、給料や他の副業にかかる税金とは分けて考えます。

国内FXの税率は一律20.315%と決まっているので、たくさん稼いでも、税金でたくさん持っていかれる心配はありません。

BigBossで年間300万円の利益を得た場合の税金を計算する方法

ここまでの説明で、BigBossで稼いだ場合は、税金がかかることがわかっていただけたかと思います。では、具体的にどのくらいの税金がかかるのでしょうか?

そこで、年間300万円の利益を得たケースを例に、どのくらい税金がかかるのか計算します。

| 給料 | 400万円 |

|---|---|

| 控除額合計 | 100万円 |

| 経費 | 10万円 |

| BigBossからの利益 | 300万円 |

税金を計算するためには、所得を出す必要があるので、以下のように計算します。

給料(400万円)+BigBossからの利益(300万円)-控除額(100万円)-経費(10万円)

その結果、所得は590万円でした。速算表をもとに、所得税の計算を行います。

590万円×20%(税率)-42万7,500円(控除)=75万2,500円

つまり所得税は75万2,500円です。次に住民税は所得の約10%と決められているので、59万円。支払う税金の合計は、134万2,500円です。

BigBossでトレードをして確定申告が必要になるのはどんな人

BigBossでトレードをして一定の利益を稼いだ場合、確定申告を行い税金を納める必要があります。

| 職業 | 確定申告が必要になる所得 |

|---|---|

| 会社員 | 年間20万円を超えた |

| 自営業や専業主婦 | 年間48万円を超えた |

確定申告をしなければならない年間所得は、会社員と自営業では違うので注意してください。

また、年間所得がそれぞれ一定の基準を超えなかった場合は、所得税を支払わなくて済みます。したがって、確定申告の手続きも必要ないですが、住民税については申告が必要です。

BigBossで稼いだ利益を確定申告で納税する方法

BigBossでトレードした結果、利益が発生した場合、確定申告をする必要があります。

なお、確定申告の方法は手書きで税務署に提出するかインターネットで手続きをする方法です。このうち、簡単に手続きができるのはインターネット!

以下の手順に沿って申告を行いましょう。

- 必要書類を集める

- 国税庁のホームページにアクセスする

- 手続きを進める

- 確定申告書の提出

- 所得税を支払う

順番に解説しますね。

1.必要書類を集める

確定申告をするためには、以下の書類が必要なので、事前に準備しておいてください。

- 源泉徴収票(会社に勤めている場合)

- 経費の証明になるレシートや領収書

- 所得控除の証明書

- MT4の年間取引報告書

- 確定申告書(A様式かB様式)

経費や控除を適用するためには、証明になる書類が必要です。他には、MT4の年間取引報告書も用意してください。

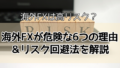

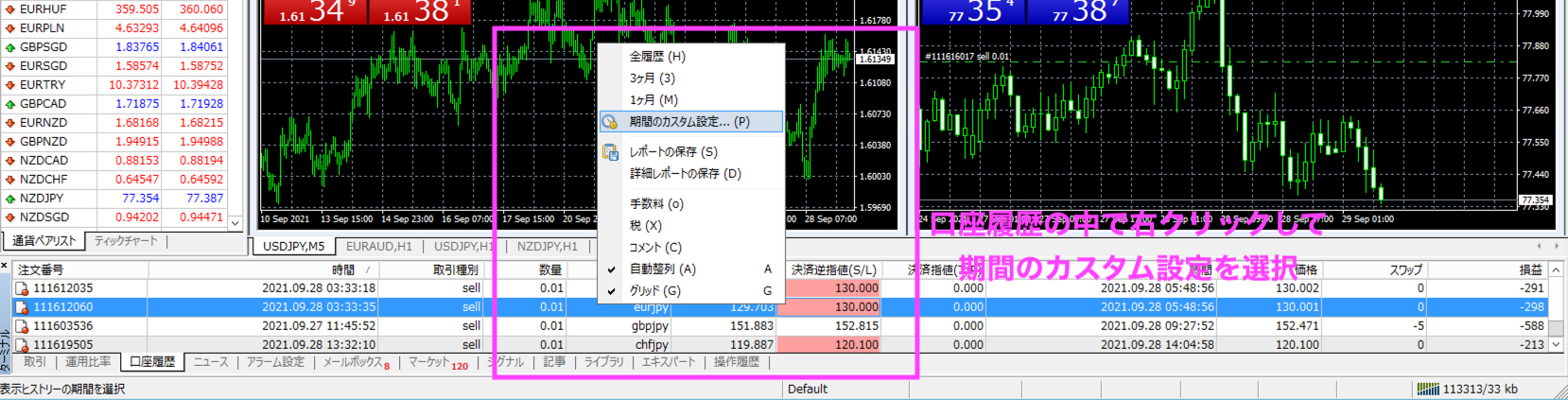

この書類は、MT4からダウンロードできるので、以下の手順に沿ってダウンロードしておきます。

まず、BigBossのMT4を起動して、口座にログインしてください。ログインしたらターミナルを表示して、口座履歴を選びます。

続いて期間を確定申告する年の1月1日~12月31日に設定してください。損益が表示されるので、右クリックしてレポートの保存を押すだけです。

このような手順で、簡単にMT4の取引報告書をダウンロードできます。

またインターネットから手続きをする場合、別途確定申告書を用意する必要はありません。

国税庁の確定申告書作成コーナーから金額の入力などを行うだけで、作成ができます。

2.国税庁のホームページにアクセスする

次に国税庁のホームページにアクセスします。

確定申告書等作成コーナーというページが出てくるので「作成開始」を選択しましょう。

作成開始を押したら、e-TAXか印刷して提出を選びます。e-TAXはマイナンバーカードだけでなく、専用のICカードリーダーライタが必要です。

持っていない場合は、印刷して提出する方法を選ぶしかありません。

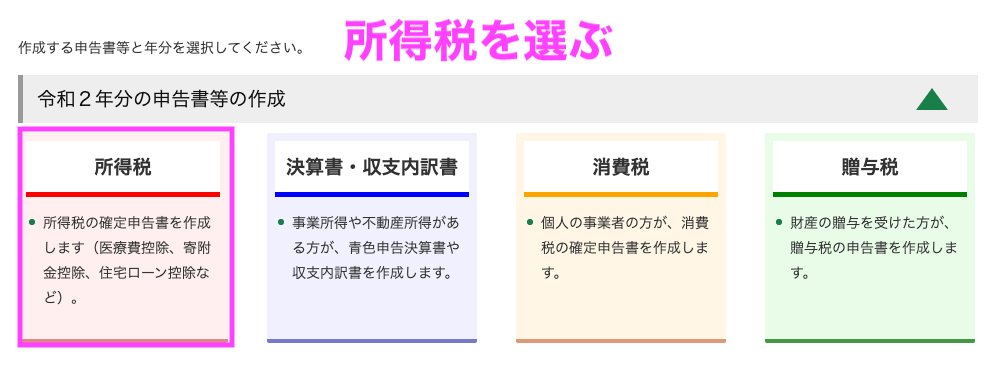

3.手続きを進める

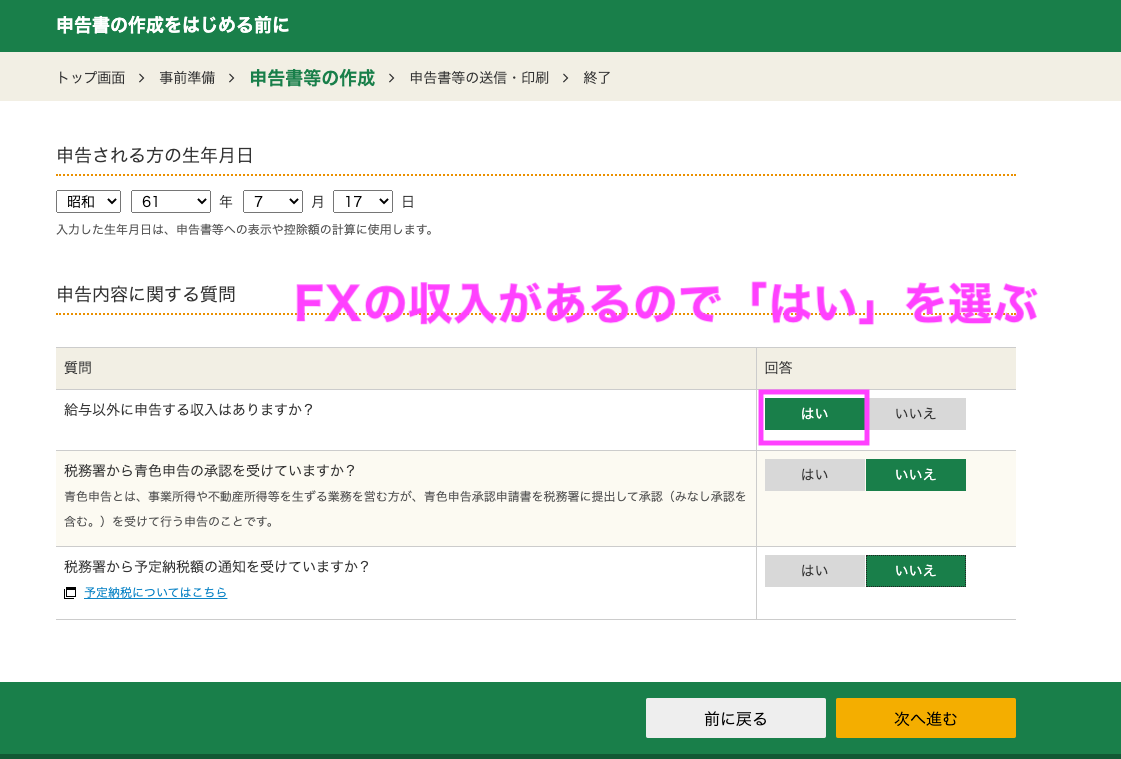

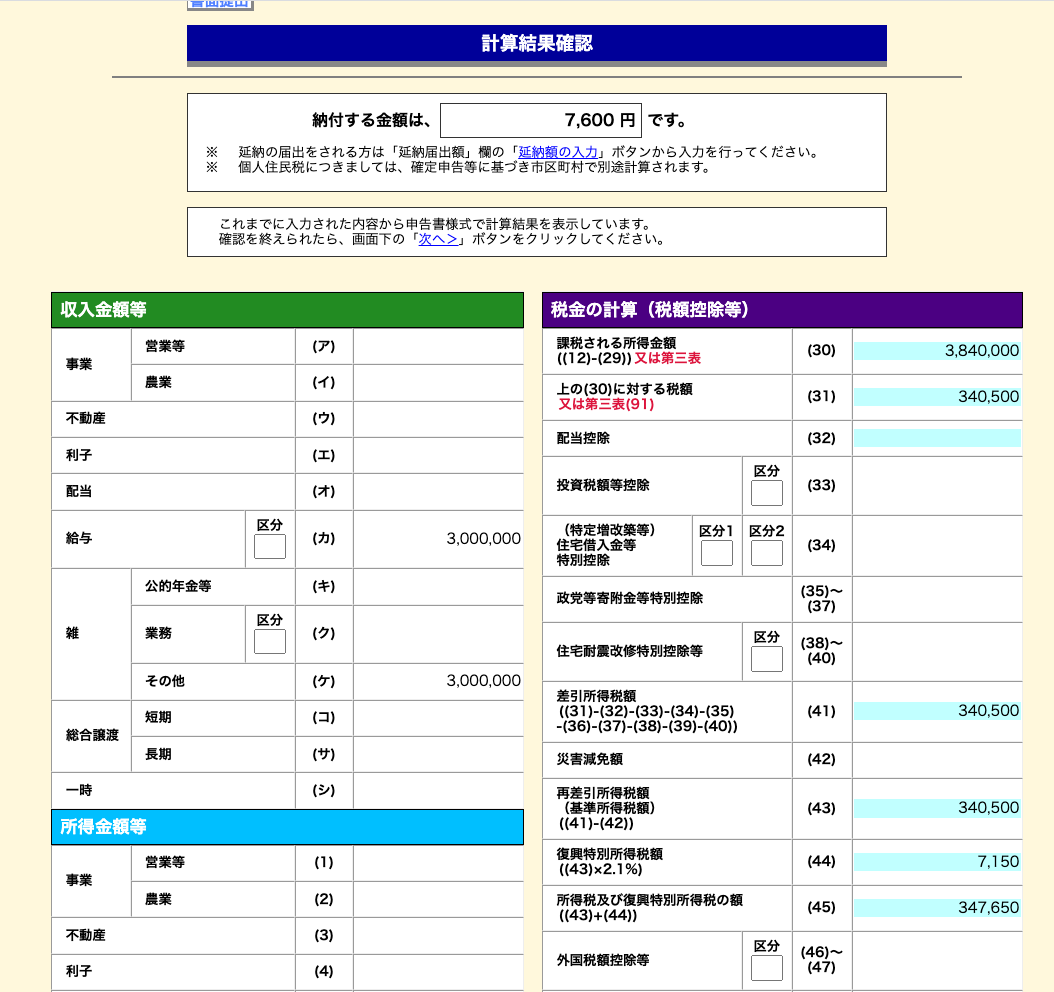

申告書の作成は所得税を選びます。手順に沿って進めると、以下の画面に変わります。

給与以外に申告する収入はありますかという質問に対しては「はい」を選びましょう。

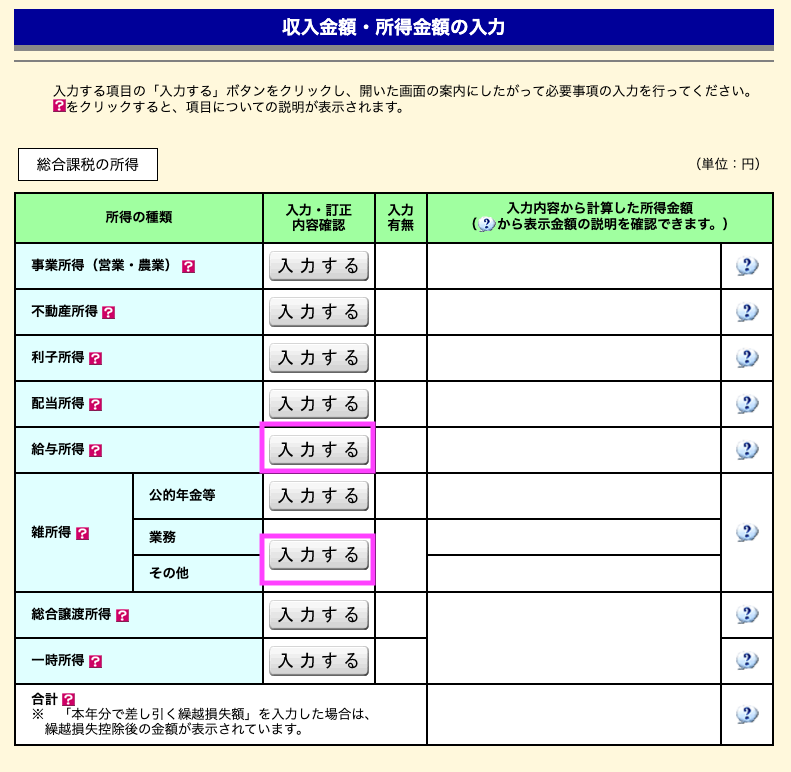

確定申告書の画面に金額などを入力していきます。会社員の場合は給与所得、自営業の場合は、事業所得の入力が必要です。

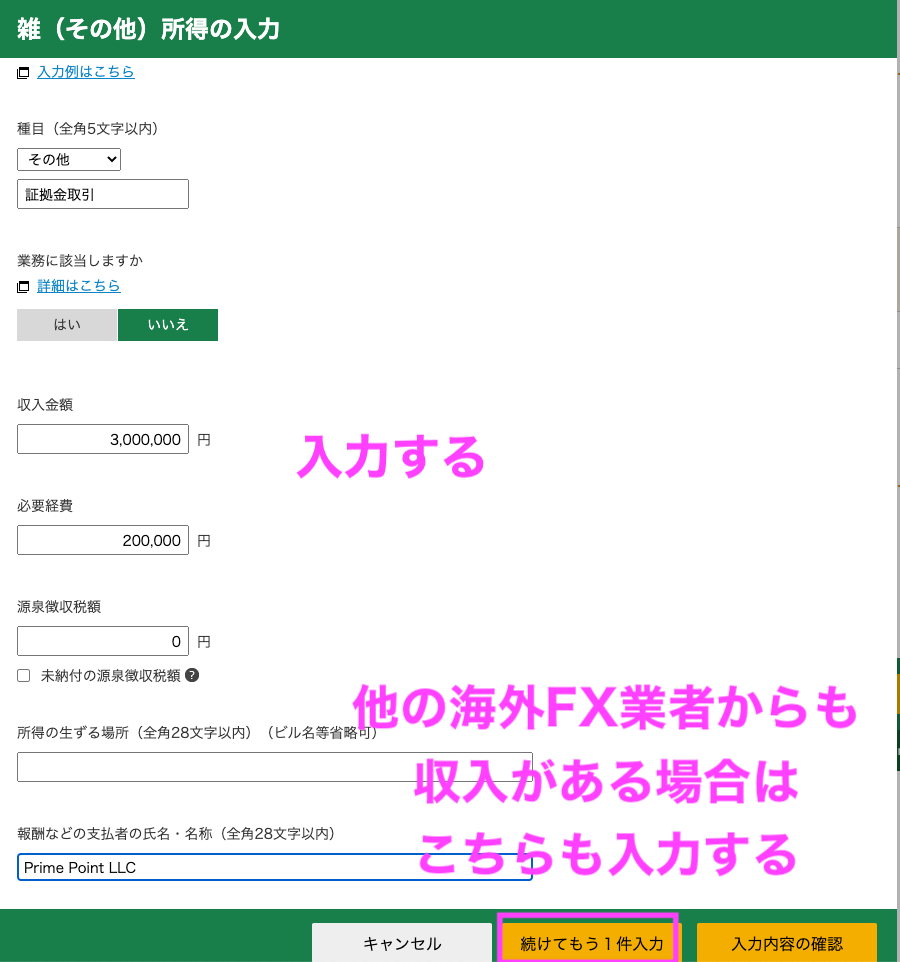

BigBossは海外FX業者なので、雑所得のその他から入力を進めます。

種目はその他⇒証拠金取引にしてください。

年間取引報告書に記載された損益は収入欄に入力します。なお、報酬などの支払者の氏名・名称には、BigBossの運営会社である「Prime Point LLC」を入力しましょう。

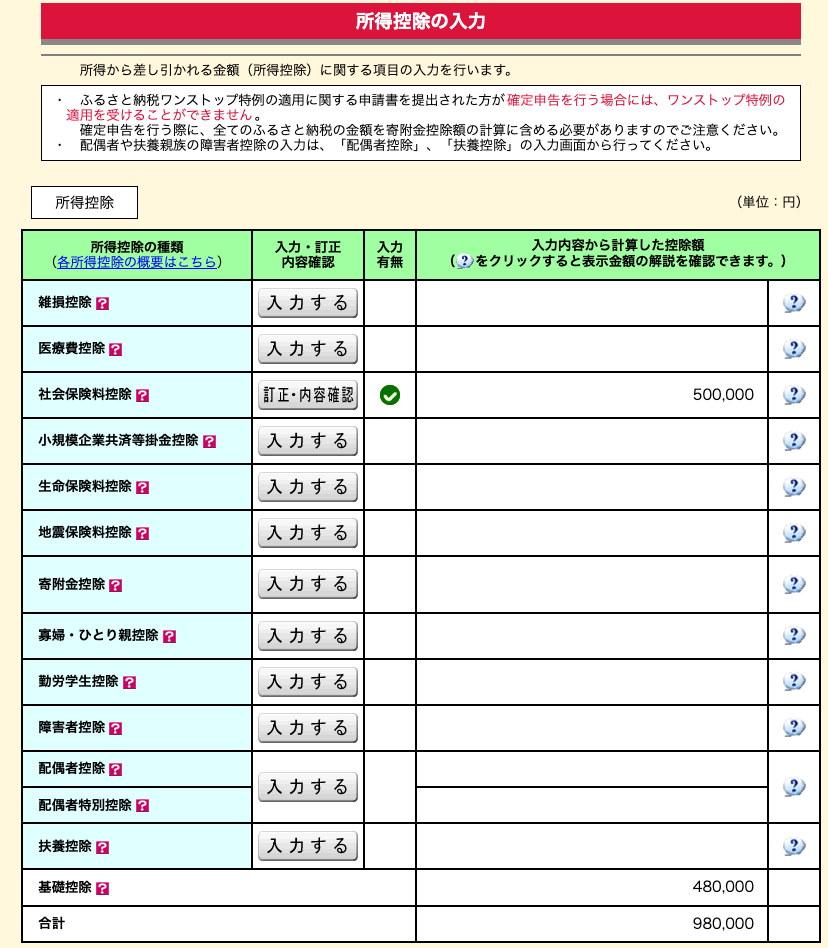

続いて所得控除を入力します。、生命保険料控除や医療費控除など該当するものがある場合は入力してください。

進めていくと、計算結果が自動的に表示されます。手書きでやるよりも遥かに楽ですね。

納税方法についてのページを下にスクロールすると、住所や氏名の入力欄が出てくるので、入力してください。

入力が完了したら、確定申告書をA4サイズで印刷します。

4.確定申告書の提出

確定申告書が完成したら、税務署へ提出しなければなりません。確定申告の時期は混雑するので、郵送で送った方が、時間や手間がかからないでしょう。

毎年3月15日前後までに税務署に到着するように送ってください。

5.所得税を支払う

税務署に確定申告書を送っても安心は禁物です。なぜなら、税務署は後日納税金額を教えてくれるわけではありません。

自分で計算した納税額を確定申告提出日までに納める必要があります。

確定申告書の作成時に納税額と納税方法について記載されたページが出てくるので、以下のいずれかの方法で納税してください。

- 口座引落し

- コンビニ

- ダイレクト納付やインターネットバンキング※

- クレジットカード

- 税務署の窓口

さまざまな方法に対応しているので便利ですね。なお、ダイレクト納付やインターネットバンキングで納税する場合、e-Taxの利用が必須です。

BigBossで得た利益は忘れずに確定申告しよう!

BigBossで得た利益をもとに計算した所得が、会社員の場合は年間20万円、自営業や専業主婦の場合は年間48万円を超えると、確定申告をしなければなりません。

そのため、期限内までに必ず確定申告しましょう。国税庁のホームページを使えば、簡単に申告ができます。

BigBossは、国内FXよりも税金は高い傾向にあります。しかし、レバレッジが999倍で、ボーナスももらえるので、資金が少なくても稼げる可能性があるFX業者です。

稼げるチャンスを逃さないためにも、口座開設してみてください。

BigBossではボーナスキャンペーンを開催!