海外FXの取引で利益が出た場合、多くの人が「できるだけ支払う税金を少なくしたい」と考えるのではないでしょうか?

せっかく得た儲け分は、しっかり手元に確保しておきたいのが正直なところですよね。

また、サラリーマンの方であれば、「海外FXで収入を得ていることを会社にバレたくない」という方も少なくないでしょう。

そのような方の不安や心配を解決するために、本記事では、

・海外FXにかかる税金について

・海外FXの節税対策

・会社にバレないための抜け道はあるか

といった問題を中心に、サラリーマンが海外FXで収入を得ていることを会社にバレないようにするための対策についても解説します。

海外FXで得た収入に関する税金や節税、その抜け道について知りたい方に参考にしていただければ幸いです。

海外のFX業者なら税金がかからない?納税に抜け道はある?

「海外のFX業者であれば、税金を払わなくてもバレないのでは?」

と考える方も多いかもしれませんが、実はこれは大きな誤解です。

結論からお伝えすると、海外FXで税金を逃れる「抜け道」は無く、ほぼ100%に近い確率でバレてしまいます。

日本の国税庁など税務当局は、国内だけでなく海外FXの利益に関しても把握しており、脱税が発覚すれば追徴課税や、最悪の場合逮捕される可能性もあります。

対策次第で税負担を軽くする方法はありますが、それらの税金対策の前に、まずは海外FXで脱税が発覚する理由を理解しておきましょう。

脱税者を出さないために、税務署や国税庁がどのようにして個人の損益状況や資金の流れを把握しているのかについては、次の章で詳しく解説しています。

海外FXで脱税がバレる理由3つ

国内FX業者の場合、トレーダーがどれだけ儲けたかという損益の情報をまとめた「損益証明書」をトレーダーと税務署に発行することになっているため、これによって脱税が見つかります。

それに対し、海外FXでは業者によっては損益証明書を発行しないところもあるのが現状ですが、だからと言って税金逃れはできません。

海外FXの収益分の税金を納めていないことが発覚してしまう主な理由は、次の3つです。

①金融機関の入出金の流れでバレる

先述の通り、海外FXでは業者によっては損益証明書を発行しないところもありますが、それでも税金の未納が発覚してしまうのは、海外FXを利用する際の入金・出金といった個人の資金の流れを税務署が把握しているからです。

例えば、

・銀行経由の海外送金

・クレジットカード・デビットカード経由の入出金

・オンライン決済サービス経由の入出金

といった金融機関経由の記録は必ず残っているため、税務署などが調べれば、すぐに税金を払っていないことが知られてしまいます。

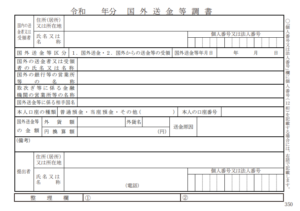

②高額な入出金で発行される「国外送金等調書」でバレる

国外への送金または国外から送金を受領した金額が100万円を超える場合、金融機関は下の画像のような「国外送金等調書」を税務署に提出することが義務付けられています。

※画像引用元:国外送金等調書(同合計表)|国税庁

このように国外送金等調書には、

・送金者または受領者の氏名・住所

・国外送金年月日

・国外の銀行などの営業所の名称

・相手国

・本人口座の種類・口座番号

・国外送金の金額

・送金原因

などが記載されており、この調書によって税務署は個人や法人が海外FXで収益を得ていることを把握しています。

※参照元:

・内国税の適正な課税の確保を図るための国外送金等に係る調書の提出等に関する法律(平成九年法律第百十号)

③他国の税務当局との情報交換でバレる

海外FXで利益を得たことが税務署に知られる3つ目の理由は、国内と他の国の税務署の間で「租税条約等に基づく情報交換」をおこなっているためです。

この情報交換では、海外資産などを含む金融資産などの情報を様々な国の間で交換しています。

つまり海外FXでは、その国で課税や徴収を行う税務当局がお金の動きを把握している上に、日本の税務当局にもその情報が提供されているため、脱税をすることは不可能と言えるでしょう。

※参照元:

・平成 28 事務年度における租税条約等に基づく情報交換事績の概要|国税庁

・租税条約等に基づく情報交換|国税庁

海外FXでいくら利益を出したら税金がかかる?確定申告は必要?

海外FXでは、一定以上の利益を得ると税金がかかり確定申告が必要ですが、実際のところ、いくらの利益で納税の義務が発生し確定申告が必要になるのでしょうか?

ここでは、見分けるポイントと確定申告が必要なケースをご紹介します。

確定申告が必要かどうかを見分けるポイント

確定申告が必要かどうかは、「基礎控除」の額に比べて海外FXの収入が高いか低いかによって決まります。

1年間の損益が損失であれば確定申告が原則不要で、たとえ利益が出ていても基礎控除の額よりも海外FXの収入が低い場合は、所得税の確定申告が不要となります。

税金がかかる具体的な収入の金額や条件については、次の見出しの内容を参考にしてください。

FX収入の確定申告が必要なケース

FX収入の確定申告が必要なケースは職業形態によって異なるため、ご自分に当てはまる条件をご確認ください。

■サラリーマンなどの会社員の方

サラリーマンなどの会社員の方で、次のどれか1つでも当てはまる場合は確定申告が必要です。

② 給与の年間収入金額が2,000万1円以上の場合

③ 2ヶ所以上から給与の支払を受けている場合

逆に、これらすべてに当てはまらない場合は、確定申告は不要です。

■専業主婦や扶養家族の方

専業主婦や扶養家族の方は、次のどれか1つに当てはまる場合は確定申告が必要です。

① FXによる所得の合計額が年間48万円以上 (※) の場合

※2019年 (令和元年) 分以前は、一律年間38万円以上

② ①の所得とアルバイトなどの給与所得の合計が103万1円以上の場合

これらすべてに当てはまらない場合は、確定申告は不要です。

2020(令和2)年分以降は基礎控除・配偶者控除が共に引き上げられ、38万円から48万円となっており、以前よりも税率において優遇されている現状です。

■個人事業主の方

個人事業主の方で次に当てはまる場合は、雑所得として確定申告が必要です。

上記に当てはまらない場合でも、所得証明や青色申告が必要であれば確定申告をすることになります。

■年金受給者の方

年金受給者の方で、次に当てはまる場合は確定申告が必要です。

① 公的年金などの収入金額が400万1円以上の場合

② 公的年金などに係る雑所得以外の所得金額が20万1円以上の場合

こちらも、上記のどちらにも当てはまらない場合は、確定申告は不要です。

FX収入の確定申告が必要なケースは以上ですが、上記条件を満たしていても、他の所得によって確定申告する場合は合わせて申告する必要があります。

また、確定申告が不要でも住民税の申告が必要な場合もありますので、各自治体などにご確認いただければと思います。

※参照元:

・No.1199 基礎控除|国税庁

・所得税の確定申告|国税庁

海外FXで課せられる税金の仕組みや税率

ここまでの内容で、FX収入で確定申告が必要な人の条件を理解いただけたかと思いますが、では実際のところ、海外FXの税金はどのように扱われ、金額はいくらかかるのでしょうか?

本章では、海外FXで発生する所得に対する税金の扱いや仕組み、税率などについて解説します。

区分は「雑所得」、課税方式は「総合課税の累進課税方式」

海外FXで得た所得には、所得税・復興特別所得税・住民税が課税されます。

個人が得た所得は10種類に区分され、FX取引の為替差益やスワップポイントで得た所得は「雑所得」に該当し、課税方式は「総合課税」です。

総合課税には「累進課税」が適用され、所得金額が多くなればなるほど適用税率が上がっていきます。(最低5%~最高45%)

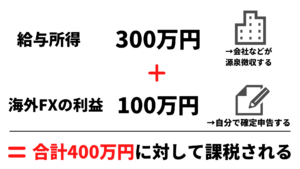

例えば、サラリーマンで海外FXの利益がある場合の例を見てみましょう。

▼給与所得300万円と海外FXの利益100万円あった場合

このように、給与所得100万円と海外FXの利益100万円の、合計400万円に対して課税されます。

ちなみに海外FX以外の「雑所得」には、

・仮想通貨取引による所得

・アフィリエイト所得

・ネットオークションやフリマサイトで得た所得

・物を人に貸して得たレンタル料などの所得

・原稿料

・講演料

・公的年金

などあり、サラリーマンの場合この合計額が20万円以上になれば確定申告が必要です。

※参照元:

・No.1300 所得の区分のあらまし|国税庁

所得が多いほど税率が上がる「累進課税方式」

海外FXの所得税率は所得が多いほど税率が上がる「累進課税」が適用され、所得に応じて5~45%の税率がかかります。

さらに、これに加えて住民税10%もかかり、所得税と住民税を合わせた税率は15~55%となります。所得額ごとの累進課税制度の税率と控除額は、以下の表を参考にしてください。

▼所得額ごとの税率と控除額

| 課税所得金額 | 税率(内訳) | 所得控除額 |

| 1,000円~195万円未満 | 15%(所得税5%+住民税10%) | なし |

| 195万円~330万円未満 | 20%(所得税10%+住民税10%) | 97,500円 |

| 330万円~695万円未満 | 30%( 所得税20%+住民税10%) | 427,500円 |

| 695万円~900万円未満 | 33%( 所得税23%+住民税10%) | 636,000円 |

| 900万円~1,800万円未満 | 43%( 所得税33%+住民税10%) | 1,536,000円 |

| 1,800万円~4,000万円未満 | 40%(所得税40%+住民税10%) | 2,796,000円 |

| 4,000万円以上~ | 55%(所得税45%+住民税10%) | 4,796,000円 |

※参照元:国税庁ホームページ「令和3年分所得税の税額表」を元に作成

海外FXは、所得が多ければ多くなるほど税率が高くなる「累進課税」であるのに対し、国内FXは「住民税込みで一律20%」です。

つまり、課税所得195万円未満であれば、国内FXよりも海外FXの税率の方が低いため、税金を多く払わなくて済むことになります。

▼海外FXと国内FXの税金の違いについて詳しく知りたい方は、下記の記事も参考にしてみてください。

海外FXにかかる税金を軽くする節税方法3つ

海外FXの所得にかかる税率について分かったところで、次に、税負担を軽くするための主な節税方法を3つ見ていきましょう。

①必要経費を計上する

雑所得には必要経費の計上が認められているため、海外FXにかかった費用を「経費」として申告すると、課税所得額から経費分が減額され、節税につながります。

必要経費とは、所得を得るために直接支出したもので、例えば以下のようなものが該当します。

・海外FXを勉強するための書籍代

・セミナーの受講料・参加料

・セミナーを受けるためにかかった交通費

この他にも、パソコンや通信費など海外FXだけに使っているものであれば必要経費として認められる可能性があります。

海外FXで取引をおこなう時は、収益があがった際に必要経費の計上ができるよう、領収書は確実に保管しておくことが重要です。

②海外FXと同じ「雑所得・総合課税」の損益と相殺する(損益通算)

海外FXの税負担を軽くするための2つ目の節税方法は、「損益通算」をおこなうことです。

損益通算とは、海外FXと同じ「雑所得・総合課税」に当てはまる所得同士の、損益を相殺することを指します。

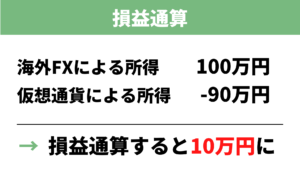

例えば、海外FX取引でプラス100万円の利益が出ていて、仮想通貨取引でマイナス90万円だったとします。

▼損益通算の例

この場合、損益通算すると課税所得額は10万円となります。

このようにマイナス(損失)分を正確に計上することで、課税対象額が小さくなり、支払う税金が減って節税につながります。

「雑所得・総合課税」に該当するのは、次の所得です。

・海外FX取引で得た所得

・仮想通貨取引による所得

・アフィリエイト所得

・ネットオークションやフリマサイトで得た所得

・物を人に貸して得たレンタル料などの所得

・原稿料

・講演料

・公的年金 など

※参照元:No.1500 雑所得|国税庁

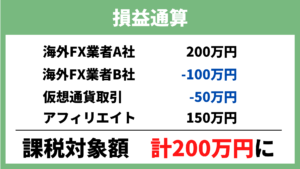

例えば海外FX2社の他に、仮想通貨取引やアフィリエイトでも損益があった場合の事例を見てみましょう。

▼海外FX2社の他、仮想通貨取引・アフィリエイトでも損益がある場合

この場合、本来の利益は350万円になるはずですが、上記の項目はすべて「雑所得・総合課税」に該当するため、損益通算して最終利益を200万円として確定申告できることになります。

ちなみに、国内FXの損益も雑所得に該当しますが、課税方式が「申告分離課税」であるため海外FXとは異なります。これにより、国内FXと海外FXでは損益通算できないことは覚えておきましょう。

▼海外FXの確定申告や節税方法について詳しく知りたい方は、下記の記事を参考にしてみてください。

③海外に移住できるなら「タックスヘイブン」を活用する方法も

海外FXの税負担を軽くするための3つ目の節税方法は、「タックスヘイブン」を活用する方法です。

タックスヘイブンとは、他の国に比べて所得税や法人税などの税負担が軽い地区のことで、日本から距離的に近いで言えば、シンガポールや香港などがあります。

個人であればタックスヘイブンに移住したり、法人の場合はタックスヘイブンに会社を設立したり本社を移転することで、税金の負担を抑えられるでしょう。

ただし、日本に年間180日以上滞在すると税法上は日本の居住者と判断されたり、移住先の物価が高かったりと海外移住にはデメリットや注意点もあるため、よく検討する必要があります。

海外FXで発生した利益は会社にバレる?

サラリーマンの方で海外FXを利用している方であれば、会社で副業が禁止されているなどの理由で、海外FXによる収入があることを会社にバレたくない人も少なくないでしょう。

残念ながら、海外FXの収入は会社に知られる可能性があり、バレないためには対策が必要です。

本章では、会社にバレる理由と、バレないための対策について解説していきます。

会社に届く住民税の通知書でバレる

サラリーマンの場合、原則として住民税は毎月の給与から天引きされ、本人に代わって会社が市区町村に納税する方法が取られていますよね。(=特別徴収という)

その際、会社に住民税の納税通知書が届くため、給与に対して住民税が多いと「給与以外に収入がある」と知られる可能性があります。

「納税通知書でバレるってどういうこと?」と思った方のために、もう少し詳しく説明しておきますね。

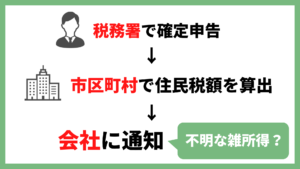

海外FXで一定以上の利益が出ると税務署に確定申告を提出し、その情報はその人が住んでいる市区町村に引き継がれます。

市区町村ごとに算定した住民税額がは「主たる給与の支払を受けている勤務先」を通じて徴収される流れになっているため、住民税額が会社に通知されます。

▼会社に住民税の納税通知書が届くまでの流れ

このように、住民税の情報が本業の勤務先に伝わるようになっているため、海外FXなどの副業がバレる可能性があるというわけです。

会社に会計処理上の負担をかけたり、思わぬトラブルになったりしないためにも、故意に隠し立てをすることは避けましょう。

【対策】住民税の納付方法を「普通徴収」にする

海外FXによる利益など、給与以外に収入があることを会社にバレないようにする対策としては、住民税の納付方法を「特別徴収」ではなく「普通徴収」にする方法があります。

サラリーマンの場合、原則として毎月の給与から住民税を天引きし、本人に代わって会社が納税する「特別徴収」になっていますが、「普通徴収」であれば、納税通知書が本人の自宅に届き、本人が直接納税できます。

そのため、住民税の金額が会社に通知されることがないので、FXなど給与以外の収入があることが会社にバレるのを防げるというわけです。

普通徴収に変更する方法

「特別徴収」から「普通徴収」に変更するには、確定申告の際に、給与以外の所得にかかる住民税の納税方法を「普通徴収」を選択するようにします。

具体的には、確定申告書の「住民税に関する事項」にある「給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択」の箇所で、「給与から差引き」ではなく「自分で納付」に「〇」を記入します。

※画像引用元:第二表 住民税に関する事項|国税庁

このように「自分で納付」を選ぶと確定申告をする手間が発生しますが、「会社に納税通知書が届かないようにしたい」という方はこちらの方法を参考にしてください。

まとめ

ここまで、海外FXの税金の抜け道や会社にバレないための対策・節税方法について解説していきました。

内容をまとめると、

・海外FXだからといって日本で税金がかからないわけではない

・納税が遅れたり脱税したりすると、追徴課税など重いペナルティーが課せられるため、必ず納税すること

・できる限り税負担を軽くできるよう、節税対策をすべき

ということが分かっていただけたのではないでしょうか。

海外FXは、税金の仕組みや節税対策を理解した上で利用すれば、国内FXよりも税率を低く抑える(課税所得額が195万円未満の場合)ことが可能です。

海外FXをまだ利用したことがない方、またはこれから始めようか迷っている方であれば、取引ボーナスや入金ボーナスがもらえる「BigBoss(ビッグボス)」がおすすめです。

業界でもトップクラスの「最大999倍」のハイレバレッジでFXトレードできる他、追証なし(追加保証金を支払う義務がない)で取引ができ、初心者から上級者の方まで利用できるFX業者です。

海外FXが初めての方であれば、3分でFX取引開始できる「クイック口座開設」で海外FXデビューしてみてはいかがでしょうか。